Hoe werkt cryptovaluta en belastingen in een VOF of eenmanszaak?

Er wordt veel gesproken en geschreven over de relatie tussen belastingen en Bitcoin en overige cryptomunten. Voor veel ondernemers, zoals ook zzp’ers, is het niet duidelijk op welke wijze zij hun activiteiten rondom cryptovaluta moeten aangeven bij de fiscus. Op de website van de Belastingdienst staat weergegeven dat cryptovaluta belast worden in Box 3 (categorie ”overige bezittingen”).

Vaak is dan de vraag: Maar hoe zit dit nu wanneer je binnen jouw bedrijf als VOF of eenmanszaak overgaat tot het aankopen van Bitcoin of andere cryptovaluta?

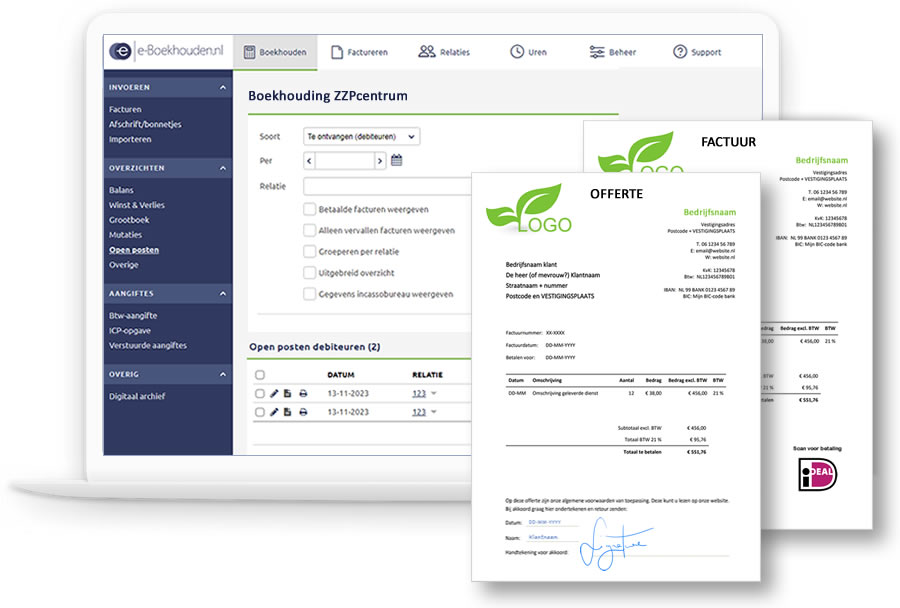

Mijn beste tip voor starters en alle zzp'ers?

- Mijn review: 4.9 / 5

- Aantal gebruikers: +500.000

- Mijn review: 5 / 5

- Aantal gebruikers: +20.000

- Mijn review: 4.9 / 5

- Aantal gebruikers: +10.000

Wanneer je ondernemer bent voor de inkomstenbelasting (IB), varieert het per situatie in welke categorie je vermogen voor de belasting cryptovaluta valt. Wanneer je cryptomunten aanschaft met duurzaam aanvullende liquide middelen, worden de cryptomunten voor de belasting ingedeeld in box 3. In deze situatie vallen de aangeschafte cryptovaluta onder de rendementsgrondslag.

Indien het aanschaffen van de cryptomunten niet behoort tot de reguliere uitoefeningen van de onderneming, maar wel wordt aangeschaft met het vermogen vanuit de onderneming, dan behoren de aangeschafte cryptomunten tot box 3. Hierbij dan in de categorie verplicht privévermogen. Tenzij er in de cryptovaluta belegd wordt met tijdelijke overtollige liquide middelen. Dit op een manier waarop deze liquide middelen weer op tijd beschikbaar kunnen zijn voor de onderneming.

Belastingheffing over cryptovaluta in box 3

Als je in Nederland vermogen hebt of in dit land woont, moet je jouw vermogen opgeven bij de Nederlandse Belastingdienst. Het vermogen dat je op moet geven, is het vermogen geldende per 1 januari van het jaar. De Nederlandse Belastingdienst ziet cryptovaluta als ”overige bezittingen” en deelt deze in tot box 3. Wanneer je in box 3 meer vermogen hebt dan 50.000, – euro, moet je belasting betalen over dit vermogen in box 3.

De heffing die geldt binnen box 3 is als volgt:

- Van 50.001,- t/m 950.000, – euro geldt een tarief van 1,395% belasting

- Vanaf 950.001, – geldt een tarief van 1,7639% belasting

De waarde van de cryptomunten in je bezit moeten worden berekend naar de waarde in euro’s. Hiervoor moet je kijken naar de geldende koers op de eerste dag van het belastingjaar. Voor de belastingaangifte van een boekjaar zou je dan dus kijken naar de geldende koers op 1 januari van het nieuwe boekjaar. Dit is altijd op het platform wat je daadwerkelijk gebruikt hebt om je cryptomunten aan te schaffen. Zorg er dan ook voor dat je dat altijd inzichtelijk kan maken.

Fiscaal recht over Bitcoin en crypto

Er zijn momenteel nog geen lopende procedures bekend die gaan over het onderwerp Bitcoin (of andere cryptomunten) in combinatie met belastingen. Wel zijn er zaken gevoerd over het inkomen wat mensen verdienen door het doen van speculatieve transacties op cryptovaluta. Hierin is in de jurisprudentie al duidelijk geworden dat er bij het doen van speculatieve transacties op cryptovaluta geen sprake is van box 1 inkomen.

Dit is omdat het een speculatieve transactie is waarvan het resultaat niet beter of slechter gemaakt kan worden door werk te verrichten. Wanneer er echter op een meer structurele wijze goede resultaten behaald worden die te verklaren zijn door het werk (of de arbeid) van iemand, dan kan het mogelijk wel gezien worden als een inkomstenbron en ingedeeld worden in box 1 voor de belastingen.

Let op: dit is algemene informatie en geen juridisch advies. Belastingregels kunnen variëren afhankelijk van individuele situaties, dus het is altijd verstandig om professioneel advies in te winnen bij specifieke vragen over belastingen en cryptovaluta.

Lees ook: Met cryptovaluta sparen voor je pensioen